BetriebsführungE-Rechnung: Alle wichtigen Infos für Betriebe

Zum 1. Januar 2025 haben sich wichtige Vorschriften für den Geschäftsverkehr zwischen Unternehmen geändert. Wir informieren über die Neuerungen und beantworten Ihnen die am häufigsten gestellten Fragen zum Thema.

E-Rechnung ab 2025 verpflichtend

Zum 1. Januar 2025 ändern sich bei steuerpflichtigen, inländischen B2B-Umsätzen wichtige Vorschriften für den Geschäftsverkehr zwischen Unternehmen: Machen Betriebe miteinander Geschäfte, müssen sie ab diesem Zeitpunkt in der Lage sein, elektronische Rechnungen zu empfangen, die den gesetzlichen Anforderungen entsprechen.

Neu ist das Thema nicht: Bereits seit Januar 2022 sind Betriebe dazu verpflichtet, elektronische Rechnungen zu stellen, wenn Sie in Baden-Württemberg Leistungen für die öffentliche Verwaltung auf Landesebene erbringen. Außerdem fordern Unternehmen bereits seit Jahren elektronische Rechnungen von ihren Lieferanten ein.

Die Einführung der E-Rechnung bringt Vorteile, aber auch Aufwand für die Unternehmen. Bei Papier- oder PDF-Rechnungen müssen die Unternehmen immer wieder prüfen, ob alle Angaben stimmen, was zeitaufwändig und fehleranfällig ist. Das ist bei E-Rechnungen nicht nötig, da sie alle Pflichtangaben enthalten. Außerdem geht es schneller. Laut DATEV sind es nur noch 2,5 Minuten.

Diese Regeln gelten:

- Ab dem 1. Januar 2025 besteht für alle Unternehmen die Pflicht, E-Rechnungen zu empfangen.

- Ab dem 1. Januar 2027 tritt die Pflicht in Kraft, E-Rechnungen im Geschäftsverkehr zwischen Unternehmen (B2B) auszustellen.

- Ab dem 1. Januar 2028 müssen Betriebe mit einem Vorjahresumsatz unter 800.000 Euro von E-Rechnungen (B2B) ausstellen.

Diese Ausnahmen gelten:

- Die E-Rechnungspflicht gilt nicht für steuerfreie Lieferungen und Leistungen, Kleinbetragsrechnungen unter 250 EUR und Fahrkarten.

- Auch im B2C-Bereich, also im Privatkundengeschäft, müssen keine E-Rechnungen versendet oder empfangen werden.

- Bis zum 31. Dezember 2026 dürfen noch Papierrechnungen verschickt werden. Andere elektronische Formate (PDF etc.) dürfen nur mit Zustimmung des Empfängers versendet werden.

Nachfolgend beantworten wir die wichtigsten Fragen, mit denen Handwerksbetriebe nun konfrontiert sind.

Antworten auf häufige Fragen zur E-Rechnung

Sollte eine Frage offen bleiben, kontaktieren Sie bitte unsere Betriebsberater – die Kontaktdaten finden Sie am Ende der Seite.

Die Einführung der elektronischen Rechnung (E-Rechnung) mit neuer Definition ebnet den Weg für die Umsetzung europäischer Maßnahmen zur Bekämpfung des Umsatzsteuerbetrugs. Neben dem geplanten EU-einheitlichen, elektronischen Meldesystem für grenzüberschreitende Umsätze (Richtlinienvorschlag „ViDA”) ist auch die Einführung eines nationalen Umsatzsteuermeldesystems vorgesehen, sofern Deutschland 2028 vollständig auf die E-Rechnung umgestellt hat.

Bei der E-Rechnung werden Rechnungsinformationen elektronisch im sogenannten „XRechnung“- oder „ZUGFeRD“-Format (vgl. Frage 3) übermittelt, automatisiert empfangen und weiterverarbeitet. Die Formate (CEN-Norm EN 16931) ermöglichen eine durchgängig digitale Bearbeitung – schnell, automatisch und fehlerfrei – von der Rechnungserstellung bis zur Zahlung der Rechnungsbeträge.

Eine E-Rechnung stellt den Rechnungsinhalt – anders als eine Rechnung auf Papier, eine Bilddatei oder ein PDF – in einem strukturierten, maschinenlesbaren Datensatz dar. Dieser Datensatz stellt sicher, dass Rechnungen, die in dieser Form vom Rechnungssteller ausgestellt werden, elektronisch übermittelt und empfangen sowie medienbruchfrei und automatisiert weiterverarbeitet und zur Auszahlung gebracht werden können.

Eine ZUGFeRD-Rechnung ist ein hybrides elektronisches Rechnungsformat. Hybrid bezieht sich dabei auf die Lesbarkeit des Dokuments: Eine solche Rechnung besteht aus dem menschenlesbaren PDF-Format und dem maschinenlesbaren XML-Format. Inhaltlich unterscheiden sich die beiden Datentypen nicht. Es muss mindestens die ZUGFeRD-Version 2.0.1 verwendet werden. Steuerexperten empfehlen die Version 2.2, die alle Möglichkeiten und Optionen unterstützt.

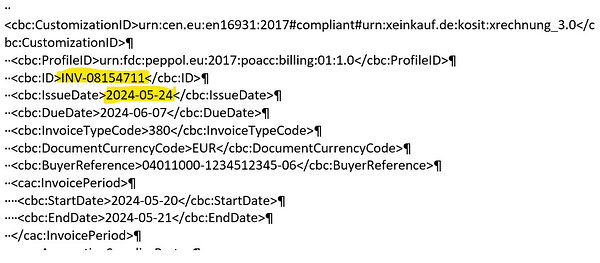

Beispiel für eine E-Rechnung im hybriden ZUGFeRD-Format:

Beispiel für eine E-Rechnung im maschinenlesbaren XRechnungs-Format:

Versenden von E-Rechnungen: Die Sendeverpflichtung kann bereits heute vom Rechnungsempfänger verlangt werden. Die Sendeverpflichtung für alle E-Rechnungen erfolgt dann schrittweise bis Ende 2026 bzw. 2027.

Aufbewahrung: Betriebe müssen bei der Archivierung von E-Rechnungen die GoBD beachten. Das heißt, alle Rechnungen, die elektronisch eingehen, müssen auch elektronisch gespeichert werden. Betriebe müssen daher die Unversehrtheit und die Lesbarkeit der Daten gewährleisten sowie die Echtheit der Herkunft nachweisen können – hier gibt es keine Änderung zur Papierrechnung. Das Speichermedium muss mindestens zehn Jahre lang existieren und die Daten müssen jederzeit abrufbar sein. Nur so ist eine ordnungsgemäße Archivierung von E-Rechnungen möglich.

Ausnahmen: Ausnahmen gelten für Rechnungen unter 250 Euro, Fahrausweise und steuerbefreite Lieferungen und Leistungen nach UStG § 4 Nr. 8 bis 29 sowie im B2C-Bereich, also im Privatkundengeschäft.

Betriebe sollten darauf bestehen, dass alle Lieferanten und Geschäftspartner ihre Rechnungen an ein bestimmtes E-Mail-Postfach "Rechnung@" senden. Nur dann können alle E-Rechnungen einfach archiviert werden.

Bereits seit Jahren müssen Betriebe alle Eingangs- und Ausgangsrechnungen nach den GoBD-Regeln aufbewahren. Wer dies bisher nicht umgesetzt hat, muss dies jetzt auch angehen. (GoBD = Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form).

Unternehmen können hier auf die Dienste externer Anbieter zurückgreifen. Die Dateien könnten z.B. automatisch aus dem Rechnungseingang in das Archiv weitergeleitet werden und wären vermutlich auch gegen Hackerangriffe besser geschützt als im eigenen Unternehmen.

Eine E-Rechnung gilt als zugestellt, wenn der Empfänger die Rechnung erhalten hat und öffnen kann. Dies kann über folgende Wege erfolgen:

- Rechnungsprogramm

- Buchhaltungsprogramm

- E-Mail-Empfang und Viewer als Notlösung

Beim E-Mail-Empfang ist wichtig:

- E-Rechnungen im ZUGFeRD Format sind im menschenlesbaren Format problemlos lesbar.

- Bei geringem Rechnungsaufkommen kann für eine Übergangszeit eine per Mail eingehende XRechnung (im XML-Format) mit einem Anzeigeprogramm („Viewer“) visualisiert werden. Der Zentralverband des Deutschen Handwerks empfiehlt hierfür zum Beispiel denUltramarinviewer.

- Das Forum elektronische Rechnung Deutschland (FeRD) empfiehlt denQuba-Viewer. Laut Hersteller kann das Tool auch ZUGFeRD- und XRechnungen validieren: Bei geöffneter Rechnung „Datei/Validieren“ auswählen, im Anmeldedialog „Demo Nutzer“ klicken, den Datenschutzbestimmungen zustimmen, „Anmeldung“ klicken und nochmal „Datei/Validieren“ wählen.

- Im ELSTER-Portal ist derE-Rechnungsviewer der Finanzverwaltung freigeschaltet. Damit können XRechnungen (im XML-Format) gelesen und geprüft werden.

- Wir empfehlen die Einrichtung einer besonderen E-Mail-Adresse (z.B. Rechnung@), die nur für den Empfang von Rechnungen genutzt wird. So können Sie weitere Prozessschritte – etwa die Prüfung und Freigabe – optimiert durchführen.

Eine E-Rechnung erstellen können Sie mit einem...

- Rechnungsprogramm

- Buchhaltungsprogramm

- Generator (Webseite) als Notlösung

Der Einsatz eines Generators in der Regel ausreichend, wenn Sie nur wenige Rechnungen pro Monat versenden. Eine Übersicht geeigneter und sicherer Generatoren finden Sie hier:XRechnung erstellen (gründerküche.de, 6. Mai 2024). Ggf. bietet auch der Rechnungsempfänger einen Generator auf seiner Firmenwebsite an.

Laut DATEV bringt die Verarbeitung neben der Fehlervermeidung auch immense Zeitvorteile.

- Fast 27 Minuten benötigen Unternehmen im Durchschnitt, um eine eingehende Papierrechnung zu prüfen, freizugeben und zur Zahlung anzuweisen.

- Im PDF-Format reduziert sich der Zeitaufwand auf knapp 10 Minuten.

- 2 Minuten und 20 Sekunden dauert die Weiterverarbeitung von E-Rechnungen, da diese nur noch freigegeben und bezahlt werden müssen.

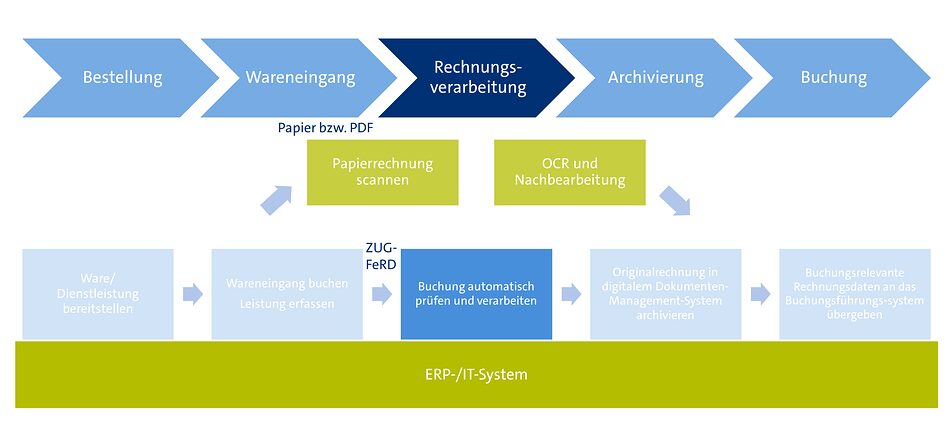

So sieht der Prozess beim Rechnungseingang aus:

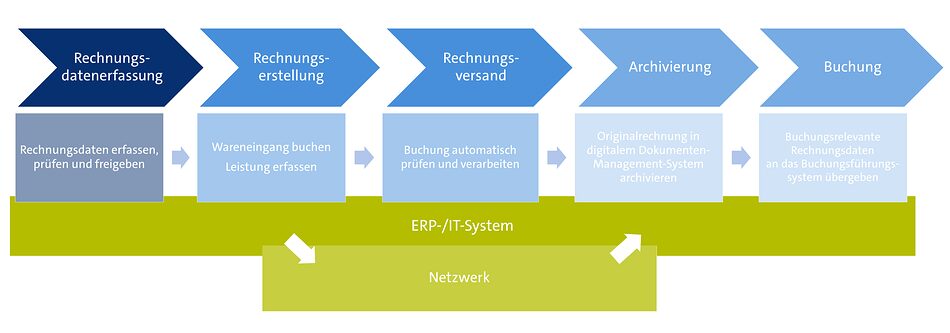

Diese Darstellung zeigt den Prozess des Rechnungsausgangs:

Die Abbildungen wurden uns freundlicherweise vom„Forum elektronische Rechnung Deutschland“ zur Verfügung gestellt und farblich von uns angepasst.

Der Vorsteuerabzug bei elektronischen Rechnungen geht verloren, wenn der Nachweis und die Prüfung der Echtheit, der Herkunft und der Unversehrtheit des Inhalts fehlen und die Rechnung nicht alle gesetzlich geforderten Angaben enthält.

Elektronisch übermittelte Rechnungen werden von der Finanzverwaltung auch ohne digitale Signatur anerkannt – das ist in § 14 Abs. 1 UStG geregelt. Eine elektronische Rechnung ist eine Rechnung, die in einem elektronischen Format ausgestellt und empfangen wird (vgl.haufe.de).

Sofern aber eine Verpflichtung zur Ausstellung einer E-Rechnung bestand und stattdessen eine sonstige Rechnung i. S. v. § 14 Absatz 1 Satz 4 UStG ausgestellt worden ist, könnte dies dazu führen, dass die ausgestellte Rechnung nicht den Anforderungen der §§ 14, 14a UStG entspricht. In der Konsequenz kann die ausgestellte Rechnung dem Grunde nach nicht zum Vorsteuerabzug nach § 15 Absatz 1 Satz 1 Nummer 1 UStG berechtigen (vgl. BMF, 2024/0530244, S. 13).

Papierrechnungen, z.B. von Lieferanten, wird es noch eine Weile geben. Durch das Scannen von Papierdokumenten können diese in digitale Systeme integriert und dort weiterverarbeitet werden.

Scans helfen also schon jetzt, Prozesse bis zur vollständigen Einführung der E-Rechnung vollständig digital abzuwickeln. Leider müssen Papierrechnungen bis dahin im Original archiviert werden.

Das Bundesfinanzministerium wird im Laufe des Jahres ein Schreiben veröffentlichen, in dem es im Detail erklärt, wie die elektronische Rechnung bei Umsätzen zwischen inländischen Unternehmern ab dem 1. Januar 2025 eingeführt wird. Außerdem muss noch entschieden werden, wie das deutsche beziehungsweise europäische Meldesystem gegen Umsatzsteuerbetrug letztendlich ausgestaltet sein wird.

Unabhängig davon ist die Einführung der E-Rechnung beschlossene Sache.

Die DHZ hat eineListe mit Programmen für die E-Rechnung und Buchhaltung zusammengestellt. Die gute Nachricht: Alle Programme können E-Rechnungen empfangen.

Es gibt jedoch einiges zu beachten:

- Wählen Sie ein Programm, das ZUGFeRD-Rechnungen versenden kann. Dann können Sie mit dem Programm auch Rechnungen an Privatpersonen versenden.

- Häufig ist in der preiswertesten Variante die verpflichtende GoBD-Archivierung nicht enthalten. Dann müssen Sie die aufwändige Archivierung selbst übernehmen.

- Ist die Software lokal auf dem Rechner installiert, müssen Sie sich selbst um die (vermutlich häufigen) Software-Updates kümmern

Weitere Informationen zur E-Rechnung

Der Zentralverband des Deutschen Handwerks (ZDH) und die Deutsche Handwerks Zeitung (DHZ) haben Sonderseiten zum Thema E-Rechnung eingerichtet:

- Elektronische Rechnung (ZDH)

- Eine PDF per E-Mail reicht nicht aus (DHZ)

- E-Rechnung einfach erklärt (DHZ)

- Praxishilfe für die E-Rechnung (ZDH)

- Umsatzsteuer – Anforderungen an Rechnungen (ZDH)

- Software-Anbieter im Überblick (DHZ)

Außerdem informiert die Arbeitgemeinschaft der Handwerkskammern Rheinland-Pfalz in dieser Aufzeichnung eines Web-Seminars aus dem Februar 2024 ausführlich zu den neuen Vorgaben:

Elektronische Rechnungen – Was wird gefordert?

Nach dem Start des Videos registrieren (Vorname, Nachname, E-Mail-Adresse), dann startet das Video.